一、规模不大,下修条款宽松

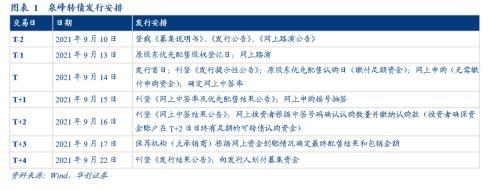

泉峰汽车于9月9日晚间发布公告,将于2021年9月14日公开发行可转换公司债券,本次不安排网下发行。泉峰汽车发行规模6.2亿元,债项评级AA-,根据9月10日中债同等级企业债到期收益率6.8781%测算,债底约为82.22元,9月10日泉峰转债平价为101.61元,债底和平价为申购提供较强安全垫。条款方面,下修条款较为宽松。

1、发行规模不大,对正股有一定摊薄

泉峰转债本次发行方式上设置原股东优先配售、网上发行两种。发行规模为6.2亿元,初始转股价为23.03元/股,目前公司总股本201.415.700股,本次发行摊薄比例为11.79%左右。原股东可优先配售的泉峰转债数量为其在股权登记日(2021年9月13日,T-1日)收市后持有的中国结算深圳分公司登记在册的发行人股份数量按每股配售3.078元可转债的比例计算可配售可转债的数量,再按100元/张的比例转换为张数,每1手为一个申购单位。原股东可根据自身情况自行决定实际认购的可转债数量,原股东优先配售日为2021年9月14日。网上发行时间为2021年9月14日,网上每个账户申购数量上限是10.000张(100万元)。

2、债底预计在82.22元附近,发行公告挂网日平价为101.61元

债底约为82.22元,保护性尚可。泉峰转债期限为6年,债项评级为AA-。票面利率为:第一年0.4%、第二年0.6%、第三年1.0%、第四年1.5%、第五年2.5%、第六年3.0%。到期赎回价格为票面面值的115%(含最后一期利息),按照2021年9月10日中债6年期AA-企业债到期收益率6.8781%作为贴现率估算,泉峰转债债底价值约为82.22元,保护性尚可。

初始转股价为23.03元/股,转股期自发行结束之日(2021年9月22日)起满六个月后的第一个交易日起至可转债到期日止。按照2021年9月10日收盘价23.40元进行计算,发行公告挂网日平价为101.61元。

下修条款设置较为宽松。本次转债有条件下修条款为:15/30.90%;有条件赎回条款为:15/30.130%(转股期内),到期赎回价格为115元;有条件回售条款为:30/30.70%。

二、稳健成长,加码产能布局

1、全球化布局的汽车零部件公司

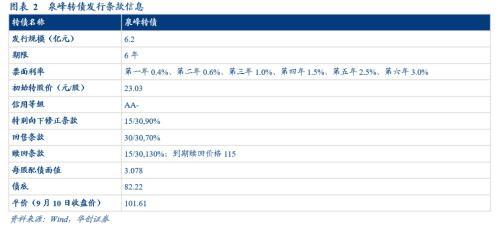

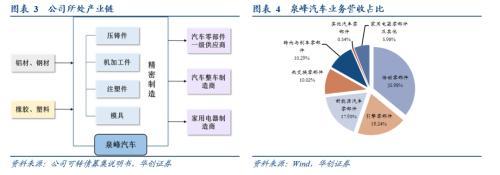

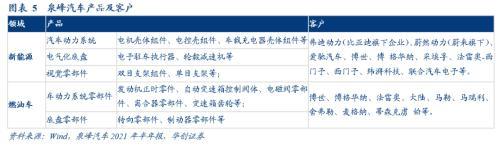

泉峰转债正股泉峰汽车是从事汽车动力系统、电气化底盘、视觉等相关领域零部件的研产销的高新技术企业。公司也是汽车“轻量化”、“电气化”、“智能化”的积极践行者,2021H1新能源汽车零部件业务收入占比达到17.95%。

产业布局角度,公司注重全球化布局,在江苏、辽宁等地设有研发中心和生产基地,同时也正在加紧安徽和匈牙利两地研发中心与生产基地项目的建设。

公司产品主要应用于中高端燃油汽车和新能源汽车。此外,公司还生产部分家电类 零部件产品。应用于中高端燃油汽车的主要产品包括引擎零部件、传动零部件等动力系统零部件,转向与刹车零部件等底盘零部件,以及热交换零部件;应用于新能源汽车的主要产品包括电机壳体组件、电控壳组件、车载充电器壳体组件等动力系统零部件,电子驻车执行器、轮毂减速机等电气化底盘零部件,双目支架组件、单目支架等视觉零部件。

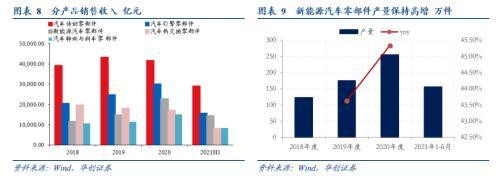

2、21H1业绩增速较高,综合毛利率稳健增长

公司近年来一直致力于成为具有稳定成长性的优质汽车零部件公司,2021H1实现营业收入8.06亿元,较去年同期增长57.13%;实现归母净利润0.78亿元,同比增加266.39%。业绩实现高速增长主要受益于首次公开发行募集资金投资项目“年产150万套汽车零部件项目”的顺利实施以及疫情防控形势向好的影响。

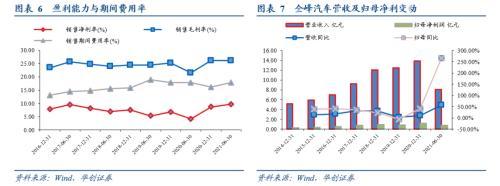

公司毛利率保持稳健增长,从2016年的23.44%提升至2021H1的26.08%。公司持续通过优化产品结构、提高生产运营效率、 提升质量水平等措施,有效保障了毛利率的稳健提升。

产品需求旺盛,公司主要的生产设备产能利用率较为饱和。其中,压铸设备和模具设备的产能利用率基本维持在80%以上;机加工设备产能利用率亦基本维持在75%左右。具体产品方面,近三年来,公司新能源汽车零部件、汽车转向与刹车零部件和汽车引擎零部件销售规模保持较快增长,汽车传动零部件销售规模基本保持稳定。

2020年泉峰汽车新能源汽车零部件产量达到254.37万件,同比增长45.34%。自2013年开展新能源汽车业务以来,公司持续大幅度拓展该方向业务。迄今为止,世界诸多品牌的新能源车型均有公司相关产品的配套,比如宝马、大众、奥迪、福特野马,蔚来(NIO)等。为抓住欧洲新能源汽车爆发式增长的机会,公司在匈牙利设置了研发和生产基地,预计2022年中期可以实现项目投产。

3、发行转债加快安徽工厂建设进度

本次发行可转债拟募集资金6.2亿元,用于“高端汽车零部件智能制造项目(一期)”。项目建成后将实现新增年产2.040万件高端汽车零部件的产能规模,项目建成后将有利于缓解公司产能瓶颈,满足公司日益增长的业务需求,为公司发展提供成长空间。

三、定价分析及申购建议

1、转债申购中签率预计落在0.00217%左右

截至2021年6月30日,泉峰精密持有发行人35.75%股份,为公司控股股东。泉峰中国投资持有发行人23.12%股份,是泉峰精密的一致行动人。潘龙泉先生通过泉峰精密和泉峰中国投资间接控制泉峰汽车58.86%的股份,为公司实际控制人。参考近期发行的元力转债(原股东配售比例42.42%,网上有效申购金额10.22万亿)、晨丰转债(原股东配售比例50.96%,网上有效申购金额10.38万亿),假设泉峰转债原股东配售比例和网上有效申购金额分别为65%和10万亿,则网上中签率预计为0.00217%左右。

2、预计泉峰转债一级市场申购风险不高

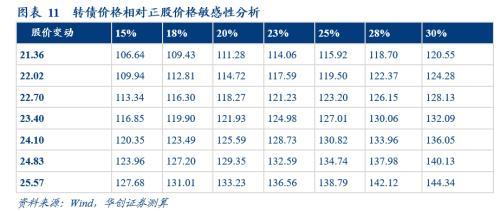

根据2021年9月10日泉峰汽车收盘价测算转债平价为101.61元,参考目前同行业规模相近的银轮转债(转股溢价率29.28%)、雷迪转债(转股溢价率20.56%),预计泉峰转债上市首日转股溢价率区间预计为23%-28%区间,对于公告挂网日9月10日平价,泉峰转债上市价格预计在124.98元至130.06元。根据正股价格和转股溢价率进行敏感性测算,结果如下图所示。泉峰转债规模和评级尚可,下修条款宽松。正股为稳健成长的汽车零部件企业,加快电动化和智能化布局,毛利率稳步提升。发行转债加快安徽工厂建设,缓解公司产能瓶颈,提供成长性。预计一级市场申购风险不高,上市后可积极关注。

四、风险提示

原材料价格波动、产能投放不及预期等。

还没有评论,来说两句吧...