选择外汇经纪商的第一步是了解你的选择都有哪些,外汇经纪商主要有两种类型:

① 柜台交易型(DD):柜台交易型经纪商也被称为做市商。

② 非柜台交易型(NDD):非柜台交易型可以进一步细分为,直通处理型(STP)和电子通信网络+直通处理型(ECN+STP)。

什么是柜台交易型经纪商?

通过柜台交易型(DD)运作的外汇经纪商通过利差和向客户提供流动性来赚钱,也叫做市商。

柜台交易型经纪商为他们的客户创造了一个市场,这意味着他们经常站在客户交易的另一边,虽然你可能认为存在利益冲突,但事实并非如此。

做市商同时提供买卖报价,这意味着他们同时完成客户的买卖订单,他们对个别交易者的决定并不关心。

由于做市商控制着下单时的价格,因此他们设定固定价差的风险非常小(稍后你就会明白为什么这么做要好得多)。

此外,柜台交易型经纪商的客户看不到实际的银行间市场利率,但是不要害怕,经纪商之间的竞争如此激烈,以至于交易部门经纪商提供的利率即使不一样,也接近银行间利率。

使用柜台交易型经纪商进行交易的基本工作方式如下:

假设你向你的柜台交易型经纪商下了10万欧元/美元的订单。

为了满足你,你的经纪商首先会尝试从其他客户那里找到一个匹配的卖出指令,或者把你的交易传递给流动性供应商,也就是一个规模庞大的实体,它随时可以买卖金融资产。

通过这样做,他们可以将风险最小化,因为他们可以从差价中获利,而不会与你交易的另一方发生冲突,然而,如果没有匹配的订单,他们将不得不采取相反的贸易。

请注意,不同的外汇经纪商有不同的风险管理政策,所以一定要与您自己的经纪商确认这一点。

什么是非柜台交易型经纪商?

顾名思义,没有哪个非柜台交易型(NDD)经纪商不会通过柜台交易型经济商传递客户的订单。

这意味着他们不参与客户交易的另一方,只是将双方联系在一起。

NDD就像桥梁建造者:他们在无法通行或难以通过的地形上建造一个结构来连接两个区域,既可以收取很少的交易佣金,也可以通过稍微增加差价来加价。

非柜台交易型经纪商可以是STP或STP+ECN。

什么是STP代理?

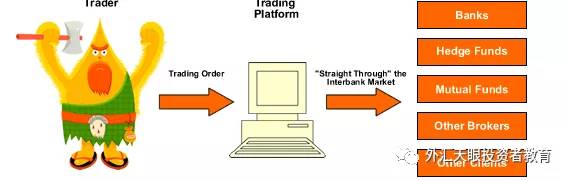

一些经纪商声称他们是真正的ECN经纪商,但实际上,他们只有一个直接的处理系统,拥有STP系统的外汇经纪商将客户的订单直接发送给能够进入银行间市场的流动性提供者。

NDD STP经纪商通常有许多流动性提供者,每个提供者都报价自己的买卖价格。

假设你的NDD STP经纪商有三个不同的流动性提供者,在他们的系统中,他们会看到三对不同的报价。

然后,他们的系统会对这些报价进行分类,从最好的报价到最差的报价,在这种情况下,出价方的最佳价格是1.3000(你希望高价卖出),而卖价方的最佳价格是1.3001(你希望低价买入)。现在的出价/卖价是1.3000/1.3001.

这是你将在你的平台上看到的报价吗?当然不是,你的经纪商不是在经营慈善事业,没有说帮你解决这些麻烦是免费的!

为了补偿他们的麻烦,你的经纪商会增加一个小的,通常是固定的加价,如果他们的策略是添加1-pip标记,那么您在平台上看到的报价将是1.2999/1.3002.你会看到一个3点差距,对你来说,1点的差价变成了3点的差价。

因此,当你决定以1.3002的价格购买10万欧元/美元时,你的订单将通过你的经纪商发送,然后发送给流动性提供者A或B。

如果你的订单被确认,流动性供应商A或B将做空100.000单位的欧元/美元1.3001.而你将做多100.000单位的欧元/美元1.3002.你的经纪商将获得1点收入。

这种变化的买卖报价也是为什么大多数STP类型的经纪商有可变价差的原因,如果它们的流动性提供者的利差扩大,他们也别无选择,只能扩大自己的利差,虽然一些STP经纪商确实提供固定利差,但大多数都有可变利差。

什么是ECN代理?

真正的ECN外汇经纪商允许其客户的订单与ECN中其他参与者的订单进行交互。

参与者可以是银行、零售交易员、对冲基金,甚至其他经纪商,从本质上讲,参与者通过提供他们最好的出价和要价来进行交易。

ECN们还允许客户看到“市场深度”,市场深度显示其他市场参与者的买卖指令所在的位置,由于ECN的性质,它是非常困难的一个固定的加价,所以ECN经纪商通常通过一个小的佣金得到补偿。

还没有评论,来说两句吧...